Gelişmiş ekonomiler 1990’lardan sonra enflasyon sorununu tamamen yendiklerini varsayarken, pandemi sonrasında yeniden enflasyon artışına maruz kaldılar. Enflasyonun kontrol altına alınmasındaki başarı, ilk olarak Yeni Zelanda Merkez Bankası tarafından resmi olarak uygulanan ‘enflasyon hedeflemesi’ para politikalarına atfedilegeldi, ancak gerçek öyle değildir.[1]

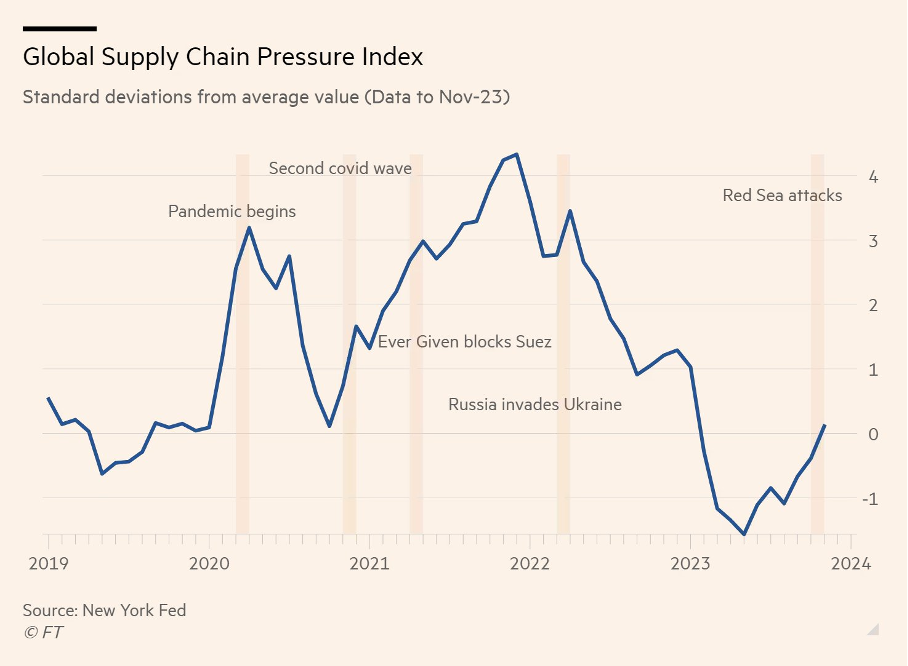

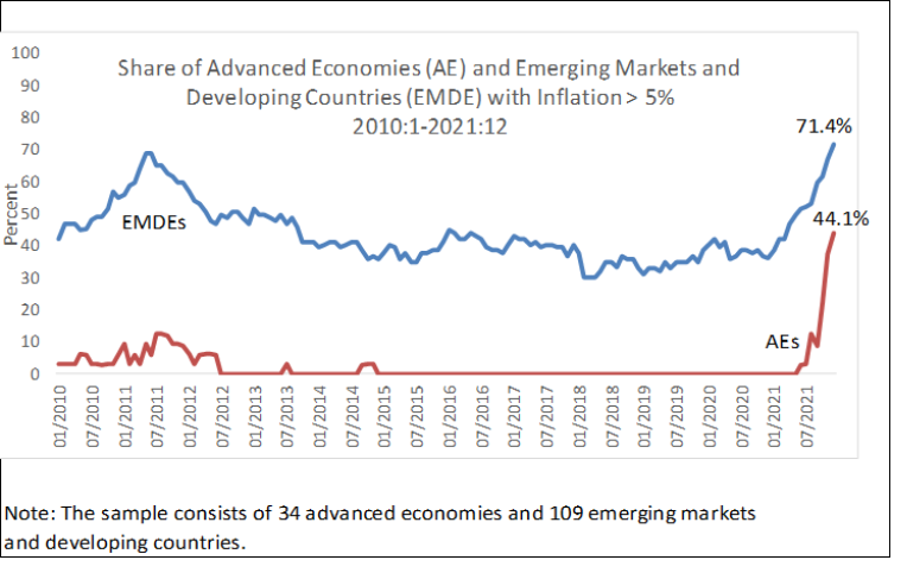

Ball ve Sheridan (2005, s. 250) enflasyon hedeflemesini benimsemeyen ülkelerin de aynı dönemde enflasyonda iyileşmeler yaşadığını belirtmektedir. Eğer durum buysa, o zaman dünya genelinde enflasyondaki düşüşün başka bir faktörle açıklanması gerekir: Üretimin Çin’de bir araya toplanması. Çin’den yapılan ucuz ithalat enflasyonu düşürmeye yardımcı oldu ve pandemi nedeniyle tedarik zincirinde yaşanan aksaklıklar enflasyonu yeniden tetikledi. Enflasyonun talep odaklı değil arz odaklı olduğu ve salgın sonrası enflasyonun 2023’te faiz artışları değil tedarik zinciri baskısının gevşemesi nedeniyle düştüğü (Bkz. Şekil 1) hatırlanırsa durum berraklaşır.

Fiyatlarını belirleme kapasiteleri sayesinde tedarik kısıtlarından dolayı artan maliyetlerinin üzerinde fiyat artışları yapan büyük firmaların sebep olduğu enflasyonu indirmenin maliyetini, enflasyonu talep kaynaklıymış gibi göstererek faiz artışları ve talep baskılayıcı politikalarla işçilere ve küçük-orta ölçekli firmalara yüklemenin sorunlarını tartışmak, enflasyonun kök sebebinin gelir üzerindeki çatışma olduğunu da berraklaştıracaktır.

Enflasyon talep kaynaklı mıdır?

Enflasyon esas olarak arz kaynaklıdır çünkü tedarik zincirinde darboğazlar olmadığı takdirde arz kendini talebe göre ayarlayacaktır. Ancak, son dönemdeki enflasyonun aşırı talepten kaynaklandığını savunan ekonomistler üç önemli hususu gözden kaçırmaktadır. Birincisi, ABD’de reel tüketim harcamaların büyüme oranı pandemi öncesi dönemden daha yüksek değildir; hatta 2023 yılında negatif seviyededir. Nominal hane halkı harcamalarındaki pozitif ve yüksek büyüme oranı, artan fiyatların sonucudur. Yani insanlar hâlâ aynı miktarda ürünü alırlarken, fiyatlar arttığı için daha yüksek bir ödeme yapmak durumunda kalmışlardır. İkinci olarak, talebin arzdan daha yüksek olması, talebin çok yüksek olmasından değil, tedarik zincirlerinin kırılması nedeniyle arzın çok düşük olmasından kaynaklanmıştır. Talebi baskılayan politikalar, tedarik zinciri darboğazlarının neden olduğu enflasyon için uygun bir çözüm değildir. Üçüncü olarak, IMF tarafından da kabul edildiği ve belgelendiği üzere, yüksek düzeyde piyasa yoğunlaşmasının mümkün kıldığı aşırı karlar enflasyondaki son yükselişin ana nedeni olmuştur.

Eğer enflasyon bir talep meselesi olsaydı, o zaman enflasyondaki düşüşün enflasyon beklentilerinin yönetilmesine ve talebin baskılanmasına dayanan enflasyon hedeflemesinin başarısı olduğunu kabul edebilirdik. Ancak enflasyon düşerken, ne işsizlik arttı ne de tasarruflar. Fed‘in bir çalışmasında da belgelendiği üzere, enflasyon beklentilerinin fiyatlandırma kararları üzerinde hiçbir etkisi yoktur. Bunun yerine birim maliyetler, sektördeki rekabet, talebin fiyat esnekliği ve talepteki değişim fiyatlandırma için en belirleyici faktörlerdir. Benzer şekilde, Japonya’da da enflasyon diğer gelişmiş ekonomilerle hemen hemen aynı hızda düşmüş ve Japonya politika faizini Mart 2024’e kadar -%0,1’de tutmuştur. Enflasyon hedeflemesinin arkasındaki teorinin beklediği gibi, enflasyonu düşürmek için faiz oranlarını artıran ülkelerde ne işsizlik ve tasarruflar artmış ne de kredi talebi düşmüştür. Aksine, tasarruflar düştü çünkü hanehalklarının gelirleri fiyatlar kadar artmadığı için yaşam standarlarını korumak için artan fiyatlarla aynı miktarda ürünü almaya çalıştılar ve bunun için tüketici kredisi çektiler. Enflasyon ile para arzı arasındaki kurulan ilişkinin yönü de, enflasyon hedeflemesinin dayandığı ana akım teorinin kurduğunun tersinedir, enflasyondan para arzına doğrudur: Enflasyon arttıkça yaşam standartlarını korumak isteyen hanehalkları ve işletme sermayesi maliyetleri artan firmalar daha fazla kredi talep ederler ve her yeni kredi yeni para yaratımıdır. Şunu da belirtmek gerekir ki, %2 enflasyon hedefinin seçilmesini temellendiren tek bir ampirik çalışma da bulunmamaktadır.

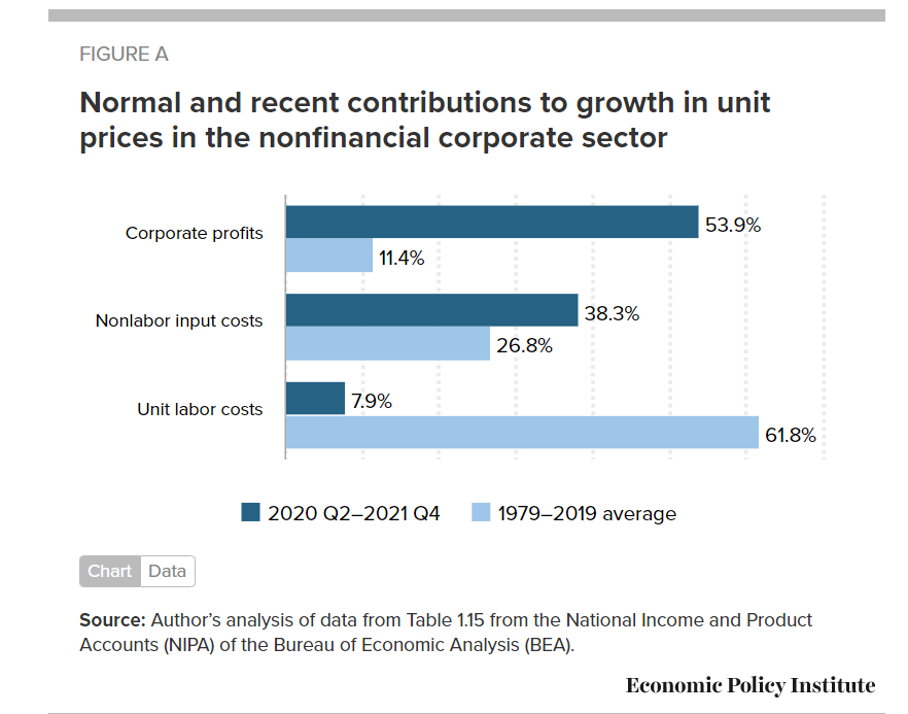

Ayrıca, örneğin ABD’de enflasyon düşük olduğunda talebin ana kaynağı olan ücretlerin katkısı çok yüksek (%61.8), enflasyon yüksek olduğunda ise çok düşüktür (%7.9) (Bkz. Şekil 2). Başka bir deyişle, ücretlerdeki ve talepteki artışın neden olduğu enflasyon ihmal edilebilir derecede düşük bir enflasyon olacaktır; çünkü firmalar talepteki bir artışa fiyat artışıyla değil üretim artışıyla (piyasalar yeterince rekabetçiyse ve firmaların kapasite fazlası varsa) karşılık vereceklerdir. Diğer bir deyişle, ücret artışlarının teşvik ettiği verimlilik artışı enflasyonu absorbe edebilir.

Tüketim kompozisyonu ve üretim yapısı: Yoksulluk

Enflasyonu emen bir verimlilik artışı, özellikle firmaların sermaye-yoğun üretim yapmaları ve malların kolaylıkla yeniden üretilebilir ve stoklanabilir olması durumunda söz konusudur, çünkü sabit maliyetlerin toplam maliyetler içindeki payının yüksek olması nedeniyle birim maliyet üretim artışıyla daha hızlı düşer. Ancak, firmalar emek-yoğun üretim yapıyorlarsa, değişken maliyetlerin toplam maliyetler içindeki yüksek payı nedeniyle üretimin artırılması birim maliyetlerin düşürülmesine pek yardımcı olmayacağından, firmalar artan talebi fiyat artışlarıyla karşılayacaklardır. Eğer mallar gıda, enerji, barınma, elektrik, doğalgaz, hammadde gibi uzun süre stoklanamaz ve kolayca yeniden üretilemez ise, firmalar artan talebe yanıt olarak fiyat artışlarını tercih ederler.

Bu durum, hem dünya genelinde gelişmiş ve gelişmekte olan ekonomiler arasındaki hem de bir ülke içindeki düşük ve yüksek gelirli gruplar arasındaki enflasyon seviyelerindeki farklılıkları açıklayan kilit faktörü anlamamızı sağlar: Yoksulluk seviyesi, tüketim kompozisyonu ve üretim yapısı.

Akçelik ve Cömert (2017) Türkiye’de enflasyon oranının düşük gelirli gruplar için daha yüksek olduğunu ortaya koymaktadır. Bu bulgu, Bruegel’in Avrupa ülkeleri için hazırladığı raporun bulgularıyla uyumludur. Şekil 3’te gösterildiği üzere, gelişmekte olan ekonomiler, gelişmiş ekonomilere kıyasla daha yüksek enflasyon oranlarına maruz kalmaktadırlar. Bu durum, düşük gelir gruplarının gelirlerinin daha büyük bir kısmını ‘ihtiyaçlar hiyerarşisi’ olarak adlandırılan gıda, barınma, ulaşım ve ısınma gibi temel ihtiyaçlara ayırdıkları gerçeği hatırlandığında açıklanabilir. Tüm bu kalemler stoklanabilir ve kolayca yeniden üretilebilir olmadıkları için daha enflasyonisttir. Örneğin, 2022 yılında ortalama bir hanenin tüketim harcamaları içinde gıdanın payı Türkiye’de %28, Estonya’da %21,6 ve Almanya’da %12’dir. 2022 yılında Türkiye’de enflasyon %72, Estonya’da %19.3, Almanya’da %6.8 idi. O halde, bir ülkede yoksulluk seviyesi (yani yoksul hane sayısı) ne kadar yüksekse ortalama enflasyonun da o kadar yüksek, yoksulluk seviyesi ne kadar düşükse ortalama enflasyonun da o kadar düşük olduğu sonucuna varabiliriz.

Hanehalkları gelirleri arttıkça harcamalarının daha büyük bir kısmını araba, mobilya, dizüstü bilgisayar, akıllı telefon, hazır giyim, ayakkabı vb. gibi stoklanabilir ve kolaylıkla yeniden üretilebilir ‘dayanıklı mallara’ ayırır ve bu tür mallara yönelik artan talep, sermaye-yoğun üretim teknikleriyle üretildikleri için birim maliyetleri daha fazla üretimle düştüğünden fiyat artışlarından ziyade daha fazla üretimle karşılanır. Mevcut küresel işbölümü içinde gelişmiş ekonomilerin, sermaye-yoğun teknikle bu dayanıklı tüketim mallarının üretiminde daha çok uzmanlaştıkları açıktır. Örneğin, Türkiye’nin ihracatında teknoloji yoğun malların payı düşükken, ithalatında bu oran çok yüksektir; Almanya’da ise tam tersi bir durum söz konusudur.

Türkiye: Kronik bir enflasyon vakası

Enflasyonun arka planını tartıştıktan sonra, şimdi Türkiye örneğini inceleyebiliriz.

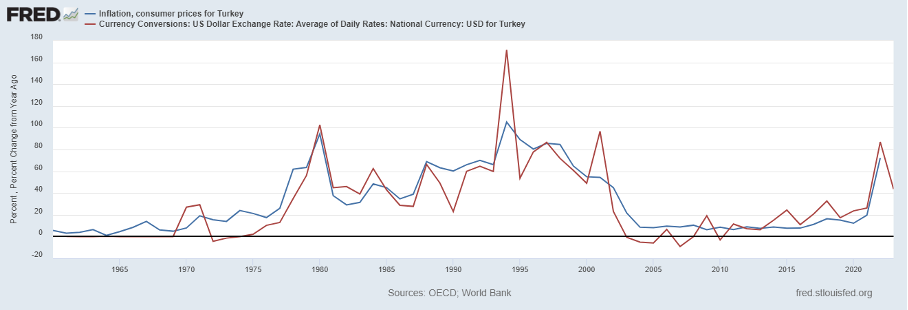

Gelişmekte olan bir ekonomi olan Türkiye’de enflasyon 1970’lerden sonra yüksek olmuş, 1990’ların ortalarında zirve yapmış, 2000’lerde düşmüş ve 2016’dan sonra yeniden yükselmiştir. Bu uzun süreli yüksek enflasyon seviyesinin arkasındaki en önemli nedenlerden biri, yukarıda açıklandığı üzere yüksek yoksulluk seviyesi, diğerleri ise hakim sektörlerdeki emek-yoğun üretim ve GSYİH’deki %26.5‘lik çok düşük emek payının yansıttığı yüksek piyasa yoğunlaşmasıdır. Piyasa yoğunlaşma düzeyi özellikle gıda sektöründe oldukça yüksektir: Süpermarketlerin tarladaki ilk maliyetler üzerinden hesaplanan kar payı, yaklaşık %150 seviyesine ulaşmaktadır. Enflasyonun ücretlerden daha hızlı yükselmesi sonucunda, yoksulluk sınırı ve yoksul insan sayısı artmış, ve bu durum da gıda, ısınma ve barınmaya ayrılan harcamanın payını büyüterek enflasyonu beslemektedir.

Yine de, yüksek düzeyde ithalata bağımlılığı (dolayısıyla yüksek düzeyde cari açığı) ve dolarizasyonu Türkiye ekonomisinin temel sorunları olarak sayabilirim. Şekil 4’te görüldüğü gibi, ABD Doları-Türk Lirası kuru, yüksek tüketim malları, enerji ve hammadde ithalatı nedeniyle Türkiye’deki enflasyon üzerinde büyük bir etkiye sahiptir. Bu durum, enflasyona karşı bir korunma aracı olarak dolara yönelik iç talebi artırmakta ve ekonomiyi dolarize etmektedir: Sadece tasarruflar değil, mal fiyatları, kiralar ve hisse senetleri gibi finansal varlıklar da dolara endekslenmiştir. Ortaya çıkan sorun, bir kısır döngüdür: Kur şoku nedeniyle enflasyon yükseldiğinde, Türkiye halkı daha fazla dolar talep ettiğinden, Türkiye bir kur-enflasyon sarmalına girmekte ve bu durum da Türk Lirası’nın ABD Doları karşısında yeniden değer kaybetmesine ve enflasyonun yeniden yükselmesine yol açmaktadır.

Türkiye, 2001 krizinden sonra 2016 yılına kadar, Türk lirasının yüksek faiz ile değer kazanmasının sağladığı ucuz ithalat sayesinde enflasyonu kontrol altına almayı başarmıştır. Türk lirasının değer kazanması; gelişmiş Batı ekonomilerdeki faiz indirimlerinin, Türkiye’deki görece yüksek faiz oranlarının ve Türkiye’nin istikrarlı ekonomik ve siyasi koşullarla doğrudan yabancı yatırımları çekmesine yardımcı olan AB’ye katılım sürecinin bir yan ürünüydü. Bu politika konfigürasyonu, AB ve Batı ülkeleriyle ilişkilerin bozulduğu, 1990’larda olduğu gibi Kürtler ile çatışmanın yeniden tırmanması nedeniyle Türkiye’nin siyasi olarak istikrarsızlaştığı ve Fed’in faizleri artırmaya başladığı 2016 yılına kadar iyi işledi ancak bu konfigürasyonda Türkiye’yi bir ‘çifte açık ikilemine’ kilitleyen başka bir sorun daha vardı: Cari açığı tasarruf açığının sonucu olarak gören ana akım yaklaşım, cari açığı azaltmak için tüketimin kısılması ve kemer sıkılmasını önermektedir. Cari açık azaldığında ise artan bütçe açığını kapatmak için tekrar kemer sıkma uygulanıyor. Yani 2002’den sonra Türkiye halkına öyle bir iktisadi tasarım dayatıldı ki, cari açık da verse, cari fazla da verse halk, kemer sıkmak zorunda kalmaktadır.

Türkiye Cumhuriyeti Devleti’nin vergi gelirleri 2001 yılından sonra dolaylı vergilere, özellikle de gümrük vergisi, katma değer vergisi ve özel tüketim vergisine dayandırıldığından, ithalattaki (ve cari işlemler açığındaki) bir artış Türk hükümetinin bütçe fazlası vermesine veya bütçe açığının azalmasına yardımcı olmuştur. Ancak, bir kur şoku ya da kur ve enflasyon şokuna tepki olarak yapılan keskin faiz artışlarının neden olduğu ithalattaki sert düşüş, vergi gelirlerinin düşmesine karşılık bütçe açığını artırmıştır. Dayatılan ‘denk bütçe’ zorunluluğu nedeniyle, hükümet bütçe açığını kapatmak için ya KDV, ÖTV oranlarını artırmış ve/veya benzin, tütün, alkol, ekmek, şeker, çay ve doğalgaz gibi talebin fiyat esnekliği çok düşük olan malların ‘yönetilen fiyatları’nı yükseltmiştir. Sorun şu ki, bu fiyat artışları enflasyonu artırıyor ve bu da ana akım akademisyenler tarafından daha keskin faiz artışları ve kamu harcamalarında daha fazla kesinti yapılmasına bahane ediliyor. Ancak, daha keskin faiz artışları ve hükümet harcamalarındaki azalma, bütçe açığını genişletir çünkü böyle bir durumda ekonominin daralması nedeniyle piyasada vergilendirilecek gelirler düşer.

Türkiye Cumhuriyet Merkez Bankası’nın Eylül 2021’de politika faizini düşürmeye başlamasının ardından Türkiye bir döviz kuru-enflasyon sarmalına girdi. Türk Lirası, 1 Kasım 2021 – 20 Aralık 2021 tarihleri arasında ABD Doları karşısında %43 oranında değer kaybetti. Bu değer kaybının arkasındaki ana etken, enflasyona karşı bir koruma olarak görülen dolara yönelik iç talep oldu. Yabancı paranın toplam mevduat içindeki payı Aralık 2021 itibarıyla %65’e yükseldi. Fiyatlar günlük olarak güncellendi, satıcılar mallarını yerine koymanın maliyeti ertesi gün daha yüksek olabilir düşüncesiyle mallarını satmak istemediler ve bu arz kısıntısı fiyatları günlük olarak yükseltti.

Bu düzeye kadar çıkan aşırı dolarizasyon kaynaklı hiperenflasyon riski, 21 Aralık’ta alınan bir önlemle önlendi: Kur Korumalı Mevduat uygulaması. Hükümet, döviz kurundaki artışın mevduat oranından yüksek olması ve mevduat sahiplerinin tasarruflarını Türk lirasında tutmayı taahhüt etmeleri halinde, döviz kurundaki artış ile Türk lirası mevduat oranı arasındaki farkı ödeyeceğini açıkladı. Bu durum yurt içinde Dolar talebini ve Türk lirasındaki değer kaybını sınırlandırmayı başarmıştır: Haziran 2023’te yabancı paranın toplam mevduat içindeki payı %38’e gerilemiş ve küresel düzeyde Dolar endeksinin ve enerji fiyatlarının yükseldiği Ukrayna Savaşı koşullarında Türk lirasındaki değer kaybı baskılanmıştır.

Ancak Mayıs 2023’teki seçimlerden sonra Erdoğan hükümeti bu politikayı değiştirmiş, Kur Korumalı Mevduat uygulamasından vazgeçmiş ve keskin faiz artışları gerçekleştirmiştir. Haziran 2023’ten bu yana (9 ay gibi kısa bir sürede %8,5’ten %50’ye) Türk Lirasının ABD Doları karşısında değer kazanmasını sağlayamamıştır; aksine, Mayıs 2023’ten bu yana Dolar, Türk lirası karşısında %60 değer kazanmış, enflasyon %39,5’ten %70’e yükselmiş ve dolarizasyon yeniden tekrar %42’ye yükselmiştir. Sonuç olarak Türkiye, Fed faiz indirmediği bir süreçte yaptığı faiz artışları ile bir ‘kur-faiz sarmalına’ girmiştir.

Türk Lirası’nın ABD Doları karşısında değer kazanmasında Fed’in faiz indirimleri, Türk Merkez Bankası’nın faiz artırımından daha belirleyici çünkü uluslararası finansal yatırımcıların portföylerinde milyarlarca ABD tahvili varken çok az Türk tahvili bulunmaktadır. Fed’in %1’lik bir faiz artırımı milyarlarca dolar kazanç sağlayabilirken, Türk Merkez Bankası’nın %50’lik faiz artırımı sadece binlerce dolar kazanç sağlayabilir. Dolayısıyla, uluslararası finansal yatırımcılar ancak Fed faiz oranlarını düşürmeye başladığında gelişmekte olan piyasalara akın edecektir. Çünkü düşük faiz oranları hem spekülatif borçlanmayı (yani mevcut finansal varlıklardaki pozisyonları finanse etmek için borçlanma) hem de Fed faizleri düşürdüğünde fiyatı yükselecek olan ellerindeki ABD tahvillerini satarak kazançlarını realize etmelerini sağlayacaktır. Bu ‘portföy etkisi’, Şekil 5’te gösterildiği gibi Güney Afrika ve Arjantin’in keskin faiz artışlarına rağmen para birimlerindeki değer kaybını da açıklamaktadır.

Sonuç

Türkiye’de enflasyon sadece Türk Lirasının ABD Doları karşısında değer kaybetmesinin bir sonucu değil; daha ziyade yüksek fiyatlandırmayı mümkün kılarak, eşitsizliği ve yoksulluğu artırarak ve emek-yoğun üretimi dikte ederek yüksek enflasyonu kronik bir sorun olarak dayatan piyasa yoğunlaşmasını destekleyen ekonomi politikalarının tasarımı ve yapılandırılmasının bir konusudur. Dolayısıyla enflasyonu düşürmeyi amaçlayan ekonomi politikalarının, özellikle gıda sektöründeki piyasa yoğunlaşmasını azaltmaya, yoksulluğu ve eşitsizliği azaltmaya ve hakim sektörlerin üretim yapısını ve ticaret kompozisyonunu dönüştürmeye odaklanması gerekmektedir. Böyle bir politika merkez bankacılığı tarafından değil, ancak maliye ve kalkınma politikaları tarafından yürütülebilir.

[1] Bu yazı, iz3w sitesi için yazılan metnin Türkçeye çevrilmiş ve genişletilmiş halidir.