“Tarihin gösterdiği bir gerçek varsa, o da şiddete dayalı ilişkileri haklı göstermek, bu ilişkilerin ahlaki gibi görünmesini sağlamak için, bunları borç dilinin çerçevesine oturtmaktan daha iyi bir yöntem olmadığıdır.”

– David Graeber

Geçtiğimiz yarım asırda finansal araçlar ve işlemlerde belirgin hale gelen muazzam genişleme, neoliberal siyasi çerçeve öncülüğünde kapitalist sermaye birikimi açısından hâkim bir eğilime dönüştü. Önceleri finans piyasalarıyla görece dolaylı bağlantıları bulunan ve farklı motivasyonlar etrafında bu piyasalarla ilişkilenen toplumsal aktörlerin; devletlerin, finansal olmayan kuruluşların ve hatta hanehalklarının giderek daha fazla finansal piyasalara içerilmesi, toplumsal ilişkiler ölçeğinde yeni bir manzaranın ortaya çıkmasını da beraberinde getirdi. İlgili yazında finansallaşma olarak kavramsallaştırılan bu gelişmenin doğrudan bir sonucu, çeşitlenen finansal pratiklerin türettiği veya yoğunlaştırdığı finansal risklerin idaresine dönük yeni bir mücadele alanının ortaya çıkması oldu.

Bu noktada kuşkusuz 2007-09 krizinin bu mücadele alanının tarihsel bir referans noktası haline geldiğini söyleyebiliriz. Finansal risk yönetiminin yerle bir olan itibarı vaktiyle Kraliçe Elizabeth tarafından dahi dillendirilir olmuştu.[1] Finans sihirbazlarının her türden riski, matematiğin büyülü denklemleriyle ölçebileceklerine dair kibirli inancı gerçekliğin duvarına toslamıştı. Ne var ki bu referans noktası bir dönüm noktasına dönüşmedi. Kriz-sonrası küresel finansal mimarinin düzenlenme biçimi büyük ölçüde muhafaza edildi. Tam da burada haklı bir soruya kulak vermeliyiz: (finansallaşmış) kapitalizm, tüm kriz eğilimlerine rağmen neden ve nasıl sistemik riskin ölçeğini durmaksızın genişletmektedir?

Paradan para yapmak biçiminde fetişleşmiş bir surette kendini gösteren finansallaşma sürecinin bir adım ötesine geçmek, bu süreci “çelişkili tarihsel temeller üzerinde gelişen bir sınıf mücadelesi sürecinin karmaşıklığı”[2] ile kavramak, kriz-risk-kapitalizm üçlüsünü birbirine teyellemeyi ve bunları toplumsal aktörlerle birlikte düşünmeyi kolaylaştıracaktır. Zira çağdaş finansal risk yönetimini sorunsallaştırmak, kadim bir soruyu daha zorunlu olarak gündeme getirmektedir. Kapitalizmin krizlerini kim öder? Başka bir ifadeyle, kapitalizmin risklerini kimler üstlenir?

Finansal riski politize etmek

Kriz, kapitalist üretim açısından her zaman yapısal bir değer ölçümü sorununa işaret eder. Kriz momentleri, değer ölçümünün radikal biçimde bozulduğu momentlerdir. Krizin kapitalist üretim ilişkilerin açısından gördüğü işlevlerden biri, sermaye ve emek gücünün değersizleştirilmesi yoluyla eski değer ilişkilerinin yerinden edilerek yeni tür değer normlarının inşasının zeminini açmasıdır.[3] Buradan hareketle, çağdaş finansal mimariyi kendinden öncekilerden ayırt eden temel bir noktanın; riskin, yeni bir değer ölçüm normu olarak kapitalist birikim ölçeğine giderek daha fazla yayılması olduğu söylenebilir. Dolayısıyla krizler, ama özellikle finansal krizler, piyasa ilişkilerinin bir düzeltmesiyle birlikte yeni türden risk üretimlerinin bir koşulu olarak da karşımıza çıkar. Bunun anlamı, somut malların üretimi (reel üretim) ile hızlı ve akışkan bir dolaşım alanı arasında daha derin bir mesafe yaratmak bir yana dursun, finansallaşmanın bu faaliyetler arasındaki içsel ahengi pekiştirmesi bağlamında kilit bir rol oynadığıdır.[4] Öyleyse finansallaşma süreci kapitalist üretime dışsal veya ikincil bir süreç olarak değil; kapitalist üretimin içsel çelişkilerini geleceğe öteleyen, fakat bu çelişkileri bir başka düzlemde farklılaştırarak daha kompleks bir çelişkiler ve riskler ağı da yaratan bütünlüklü bir süreç olarak ele alınmalıdır.

Elbette bu süreç, riskin tanımlanmasına ve çözümlenmesine dair depolitize edilmiş radikal bir kavrayışın toplumsal aktörler nezdinde baskın hale gelmesini gerekli kılar. Marieke de Goede, bu modern risk kavrayışının kumar ve finansal işlemler arasında kavramsal bir sınır çizgisi olanağı sağladığından söz eder. Bir yandan doğal, bir yandan hesaplanabilir olarak sunulan riskin yeni muhtevası, risk-yoğun spekülatif işlemler de dâhil olmak üzere yeni tür finansal araçlar için siyasi ve ahlaki bir meşruiyet alanı sağlamıştır.[5] Dolayısıyla riskin çağdaş finansal mimari içerisinde merkezî bir konuma yerleşmesi; bir düşünce sistemi, bir duygusal söylem olarak riskin yeniden inşa edilmesini zorunlu kılmaktadır.[6] Bununla ilintili bir biçimde, yapısal zor pratiklerinden ayrı düşünmek güç olsa da, toplumsal ilişkilerdeki dönüşümün belli ölçüde bir rıza mekanizmasına dayanması gerekir. Daha sarih ifade edersek, yaşamını idame ettirmek için borca bağımlı ama borcuna son derece sadık, finansal risklerin hedefinde ama gerektiğinde kendisi de riskler alabilen yeni bir öznellik biçiminin yaratımına dönük bir ethosun da tüm bu süreçte üretiliyor olması gerekmektedir: “kasıtlı olan ile rastlantının, hesaplama kültürü ile şansın epistemik opaklığı arasında gözle görülür bir çarpışmayı”[7] ihtiva eden bir ethos.

Borcun metalaşması, risk ticareti ve toplumsallaştırma

Yukarıda risk kavrayışına yönelik politik-toplumsal mücadele alanı kaba hatlarıyla resmedilmeye çalışıldı. Bu mücadelenin ne tür finansal pratikler dolayımıyla ekonomik alana tercüme edilerek finansal risk yönetimine özünü verdiği; dahası, tüm bunların kapitalizmin eşitsiz ve sömürücü güç ilişkilerinin içerisinde hangi düzenleme biçimleri ile ortaya çıkabildiği, tartışmanın bir diğer ayağını oluşturuyor. Kısa bir zihin egzersizi ile bu çalışma açısından merkezî bir soruyu formüle etmeye girişebiliriz.

Özel olarak yaratılmış para olan kredinin serüveni, esasında anlaması basit bir risk mantığını bünyesinde muhteva eder. Tekil bir kredi ilişkisinde banka, borçluya spesifik bir faizle ve belirli bir vadede geri ödenmek üzere belli bir miktar para verir. Borçlu, bu vadeye riayet ederek borcunu geri öder veya ödeyemez. Açıktır ki kredi ilişkisinin tipik bir örneğinde rastlayabileceğimiz risk mevhumu, basitçe borcun geri ödenip ödenmeyeceğine ilişkindir. Verilen borç, faiziyle beraber taahhüt edilen vadede bankaya geri döndüğü anda borç ilişkisi biter, dolayısıyla risk ortadan kalkar. Peki aynı banka, bu tipik kredi örneğinden yüz binlercesini bir havuzda tasnifleyerek, henüz alacağını tamamen tahsil etmemişken başka bir finansal aktöre satar ve aktif varlıklarının bir kısmını likit hale getirirse borç ilişkisinin en başında mevcut olan ‘riske’ ne olmuş olur? Bir adım daha ileri gidelim. Satılan menkul kıymetler, başka finansal aktörler tarafından yeni havuzlar içerisinde defalarca kez yeniden satılabiliyor, yani borç elden ele gezebiliyorsa, ‘riske’ ne olmuş olur? Bir adım daha. Finansal aktörler, ama özel olarak bankalar, geleneksel gelir elde biçimleri olan mevduat faaliyetlerini ikincilleştiriyor, menkul kıymetlerin alınıp satılabileceği elverişli piyasalar devletler eliyle teşvik ediliyor ve bu piyasalar üretken sermayenin giderek daha fazla entegre olduğu bir finansal mimari oluşturuyorsa ‘riske’ ne olur?

Verdiğimiz örnek, çağdaş finansın dayandığı temel pratiklerden biri olan menkul kıymetleştirme operasyonunu (securitization) anlatmaktadır. En basit biçimiyle bu operasyon, likit olmayan aktiflerin (alacakların), henüz realize olmadan üzerinde işlem yapılabilecek, finansal piyasalarda satış konusu yapılabilecek varlıklar haline getirilme sürecidir. Daha da basitleştirelim: Menkul kıymetleştirme, borçlu ve alacaklı arasında konu olan borç ilişkisi henüz tamamlanmadan, bu ilişkinin kendisinin bir meta haline getirilmesidir, yani borcun (ve borca ilişkin risklerin) metalaşmasıdır.[8]

Bir önceki başlığa referansla, tehlike-fırsat ikiliğinde salınan risk kavrayışına ilişkin verilen ideolojik mücadelenin maddi bağlamını bu işlemde görebilmek mümkün. Zira, evvela bir riskten korunma (hedging) mekanizması olarak finansal risk yönetiminin ajandasına giren menkul kıymetleştirme işlemi; kredi verenler adına muazzam bir kaldıraç işlevi görerek (daha az sermayeyle yüksek hacimli işlem yapmaya alan açarak) borcun ve borçlar dünyasına ilişkin risklerin ölçeğini olabildiğine genişletmiştir. Adına riskten kaçınma denen şey, riskin kendisinden elde edilen bir kâra dönüşmüştür.[9] Risk artık aynı anda her yerde ve hiçbir yerdedir.

Gerçekten de ‘finans sihirbazları’ bu türden marifetlerle riskin nerde başlayıp nerede bittiğinin görülmesini zorlaştıran bir illüzyon yaratırlar. Bu illüzyonlar, büyük finans sermayesinin ellerinde sürgit biriken risklerin emekçi sınıflara doğru mobilize edilmesi için oldukça elverişli bir zemin yaratır. Finansal sistemde oluşan risklerin kaynağı büyük sermaye sahipleri ve finans kurumları olsa bile, bu risklerin toplumsal maliyeti, emekçi sınıflara yüklenir. Ekonomik kriz anlarında finans kurumlarının yaşadığı zararların, kamu kaynakları kullanılarak kapatılması (bailout) ve sonrasında bu yüklerin vergi artırımları ya da sosyal harcamalarda kesinti yoluyla topluma yansıtılması bu sürecin tipik örnekleridir. Devletin finansallaşma sürecindeki merkezî rolü tam da bu noktada belirginleşir. Bu türden illüzyonların sahneleneceği piyasaların yaratımı, düzenlenmesi ve yeniden üretimi kapitalist devlet aygıtının etkin ve sınıf temelli kullanımının altını çizmektedir. Daha açık ifade edersek, finansallaşma sürecinin varlık koşulu riskin toplumsallaştırılmasını içermekte; bu doğrultuda devlet, mantıksal sınırlarını finans alanına doğru genişletecek biçimde yeni tür teknik ve epistemik aygıtlarla donatılarak finansallaşmaktadır.[10] Finansal riskin toplumsallaştırılması süreci, neoliberalizmin ideologları tarafından fantezi nesnesi haline getirilen zayıflatılmış bir devlet anlatısının çok ötesinde, siyasi denetimden yalıtılmış güçlü bir devlet aygıtının himayesi altında gerçekleşmektedir.[11]

Riskin toplumsallaştırılmasının kurumsal mekanizması olarak varlık yönetim şirketleri

Bu anlamda varlık yönetim şirketleri, riskin toplumsallaştırılmasının kurumsal somutluğu olarak göze çarpmakta ve finansal mimari içerisinde giderek daha büyük bir konum işgal etmektedir. Öyle ki, kapitalizmin içinde bulunduğu aşamayı varlık yöneticisi kapitalizmi (asset manager capitalism) olarak adlandıran yaklaşımlar dahi bulunmaktadır. Fakat bu türden gözlemlerin referans noktası büyük ölçüde Amerika Birleşik Devletleri’nde faaliyet gösteren, varlık yönetim şirketi statüsündeki küresel finans devleridir. Bu dev şirketler, kurumsal ve bireysel müşterilerine yatırım yönetimi hizmeti pazarlamakta; bu yolla sigorta ve emeklilik fonları gibi varlık piyasalarında ciddi bir rekabet tekelini elinde tutmaktadır.

Varlık yönetim şirketlerinin Küresel Güney’deki serencamı ise bambaşka bir hikâye anlatmaktadır. Özellikle 97-98 Doğu Asya krizinde yeniden icat edilen kamu kaynaklarına dayanan devlet varlık yönetim şirketi pratiği (public asset management companies), 2000’ler boyunca kıtanın dışındaki finansal krizlerle boğuşan Güney ülkelerine de ilham olmuştur. Mevzubahis yıllar açısından Küresel Güney’in krizleri farklı ölçek ve konjonktürlerde deneyimlenmiş olsa da bu krizler, tekil ülkelerin her birinde bir borç krizi olarak olarak kendini göstermiştir. Buna paralel biçimde varlık yönetim şirketlerinin bu ülkelerde üstlendiği rol, çok odaklı ve sınırlı bir biçimde batık borçların çözülmesi süreçlerinde belirginleşmiştir. Küresel Kuzey ve Güney’de gözlemlenen bu farklılaşma; finansallaşma sürecinin küresel güç ve sömürü ilişkilerinin bir izdüşümünü zorunlu olarak içerdiğini de göstermektedir. Varlık yönetim şirketleri açısından bu iki farklı pratik, diyalektik bir bağ ile birbirine teyellenmektedir. İster portföy yönetsin ister banka kurtarıyor olsun, tüm varlık yönetim şirketleri günün sonunda bir riskten korunma mantığıyla çalışmaktadır. Kaderin cilvesidir ki, Kuzey ülkelerinde finansın sihirli kutusunda adeta buhar olan finansal riskler, her defasında Güney ülkelerinin kapısına bir borç krizi eşliğinde dayanmaktadır.

Odağımızı yeniden Küresel Güney’e çevirirsek, risk yönetimine dair yaptığımız tartışmayla tutarlı bir biçimde, kamu kaynaklı olarak başlayan ve özellikle kriz zamanlarında bankacılık sisteminin batmasını önleyecek biçimde işlevlendirilen varlık yönetim şirketi pratiğinden; özel varlık yönetim şirketlerinin ortaya çıkarak borç ticaretinin rutin bir işe dönüştüğü, bankaların kriz konjonktürlerinin dışında da sorunlu varlıklarını satarak bilançolarını temizleme eğilimi gösterdiği bir pratiğe geçişten bahsetmek mümkündür. Bankalar, kurumsal ve bireysel formlardaki batık veya tahsili gecikmiş alacaklarının yüz binlercesini tek bir havuzda menkul kıymetler haline getirip aktiflerinin en azından bir kısmını likitleştirerek yeni kredi mekanizmalarının önünü açarken; varlık yönetim şirketleri bu menkul kıymetleri oldukça yüksek iskonto oranlarıyla satın alarak muazzam kârlı bir iş yapmaktadır. Görünüşte herkes kazanıyor gibidir. Ne var ki, bu kazan-kazan senaryosunun sürdürülebilirliği, kelimenin gerçek anlamıyla etten kemikten insanların daha fazla kredi batırmasına bağlıdır.

Varlık yönetim şirketlerinin bu çelişkili konumu, onu piyasa dostu olarak etiketleyerek teşvik eden ana akım iktisat literatürünün gündemine dahi gelmemiştir. Bu çelişkinin gizemi, varlık yönetim şirketlerinin riskin topsumsallaştırılmasına dönük bir devlet stratejisi olarak ele alındığında çözülebilmektedir. Benzer bir pozisyondan, Çin’deki varlık yönetim şirketlerini odaklarına aldıkları çalışmasında Sarah Ho ve Thomas Marois, bu şirketlerin, özellikle Çin’in küresel finansal piyasalara entegrasyonu sürecinde devletin zaman-mekânsal stratejisinin bir ifadesi olarak ortaya çıktığını ileri sürer.[12] Çin deneyimi, belli ulusal özgünlükler teslim edilmek kaydıyla, büyük ölçüde Küresel Güney ülkelerine genelleştirilebilecek dinamikler taşımaktadır. Varlık yönetim şirketleri aracılığıyla borcun yeniden konumlandırılması, dolayısıyla finansal risklerin içerilerek merkezîleştirmesi, bir mekân olarak devlet aygıtında gerçekleşmektedir. Aynı zamanda bu operasyon, şimdiye ilişkin finansal riskleri devlet egemenliğinin garantörlüğünde geleceğe kaydırabildiği için zamansal olarak da gerçekleşmektedir.[13]

Bu stratejinin zamansal ayağı, hiçbir koşulda bir sonsuzluğu imlememektedir. Çin deneyiminde de açıkça görülebileceği üzere, varlık yönetim şirketleri önce batık borç krizini tasfiye ederek dünya piyasalarıyla bütünleşmenin önündeki, mazur görülsün, kiri pasağı temizlemiş; ardından bankacılık sektörüyle daha köklü kurumsal ilişkiler geliştirerek borç döngüsünün sürdürülebilirliğini sağlayacak biçimde dönüşmüş ve finans sermayesine dolaylı bir sermaye enjeksiyonu kaynağı olmuş; kriz koşulları kendini dayattığında ise mevcut kurumsal ilişkileri tümüyle ticari bir mantıkla yeniden örgütleyerek özel şirketler haline gelmiştir. Tüm bu süreç, varlık yönetim şirketleri dolayımıyla finansal riskin emekçi sınıflar hilafına nasıl toplumsallaştırıldığının öyküsünü anlatmaktadır. Türkiye deneyimi bunun bir istisnası değildir.

2001 krizi ve ilk varlık yönetim şirketi olarak TMSF

Türkiye’deki varlık yönetim şirketlerine odaklanan oldukça az sayıda çalışma bulunmaktadır. Bu çalışmalar genel olarak Türkiye’deki özel varlık yönetim şirketlerini (private asset management companies) incelemekte ve bunların kahir ekseriyetinde Tasarruf Mevduatı Sigorta Fonu (TMSF) bir varlık yönetim şirketi pratiği olarak ele alınmamaktadır.[14] Ne var ki, TMSF’yi anmadan Türkiye’de varlık yönetim şirketi pratiğini tarihselleştirmek mümkün görünmemektedir.

Finansal serbestleşme süreci açısından bankacılık sektörünün yeniden yapılandırılmasına dönük reformlar Türkiye’de 2000’lerin politika gündemini belirlemiştir. Bu anlamda 2001 krizi, bankacılık sektöründeki düzenlemelerin baş döndürücü bir hızla ilerlediği bir siyasi konjonktüre işaret etmekle beraber; bu düzenlemeler, aynı zamanda devletin kurumsallaşmış önceliklerinin yerli ve yabancı finans sermayenin çıkarları doğrultusunda berraklaşması anlamında Türkiye’deki finansallaşma süreci açısından niteliksel bir siyasal iktisadi kırılmayı da ifade etmektedir.[15]

Bahsedilen kurumsallaşmış öncelikler, BDDK’nin bünyesinde somutlaşmaktadır. Bankacılık sektörünün yeniden yapılandırılmasında devlet otoritesine bağlı fakat araçsal kapasite anlamında özerk bir kurum olarak düzenlenen BDDK, 2001 krizinden sonra ortaya konan Güçlü Ekonomiye Geçiş Programı kapsamında, bankaların yeniden yapılandırılması sürecinin temel aktörü haline gelmiştir. Bu doğrultuda ortaya çıkan önemli müdahalelerden biri, TMSF’nin idaresinin Merkez Bankası’ndan alınarak, 1999 yılında 4389 sayılı kanun ile BDDK’ye devredilmesi olmuştur. BDDK’nin özerkleştirilerek Hazine’nin bankacılık sektörü üzerindeki otoritesine son verilmesinin 1999’daki stand-by anlaşmasının hemen akabinde gerçekleşmesi, IMF’nin Türkiye üzerinde edindiği nüfuzun bir yansıması olarak da yorumlanmıştır.[16]

Devletin, finansal riskleri toplumsallaştırmak adına kriz zamanlarında kamu kaynaklarını finans sektörüne aktaracak kurumlara olan gereksinimi,[17] 2001 krizinde batan bankaların ve bu bankalardaki sorunlu borçların TMSF eliyle tasfiye edilmesiyle karşılanmış görünmektedir. 2001 itibariyle TMSF’ye devredilen 19 batık bankanın, aynı sene içerisinde 8 tanesi birleştirilmiş, 4 tanesi yerli ve yabancı sermayedarlara satılmış ve 3 tanesinin lisansı iptal edilmiştir. TMSF, ilgili bankalardaki alacakların tümünü ana para üzerinden satın almış ve bankalara bunun için toplamda 457 Trilyon TL (yaklaşık 280 milyon dolar) ödeme yapmıştır.[18] Bu maliyet doğrudan Hazine’nin kaynaklarından karşılanmıştır. Batık borçların TMSF tarafından üstlenilerek maliyetlerin devlet aygıtına kaydırılması, krizi bir nebze yatıştırmış görünmektedir:

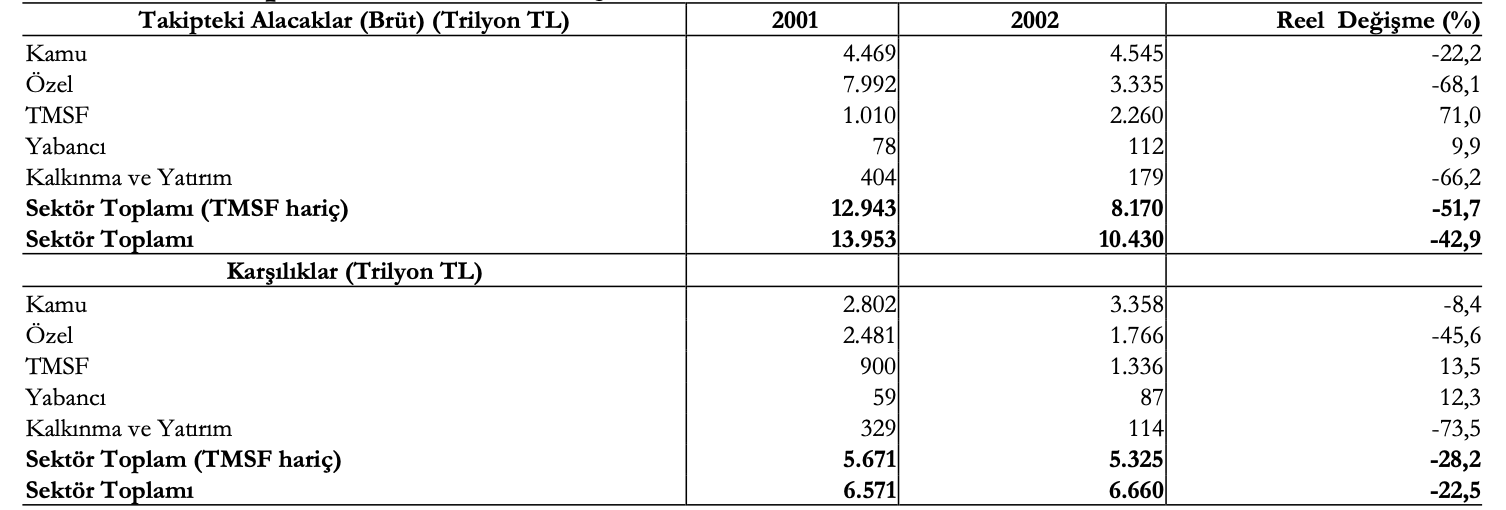

Sektörün toplam alacakları reel düzeyde %43 oranında düşmüş olmasına rağmen, nominal olarak hâlâ kritik bir eşikte görünmektedir. İlgili toplamın 2002 yılındaki GSYH’ye oranı yaklaşık %6’dır ve bu bankacılık krizinin devam ettiğine dair bir işarettir.[19] Dahası, borçların TMSF bünyesinde merkezîleşmesi, Fon’u da ciddi bir alacaklı haline getirmiştir. Tüm bunlar, borçların yeniden yapılandırılması sürecinde borcun tahsil edilme mekanizmalarına ilişkin yeni arayışları gündeme getirmiştir.

Batık bankaların ivedilikle TMSF’ye devredilerek çözümlenmesinin yeniden yapılandırma sürecinin ilk aşamasını oluşturduğunu belirten 2001 BDDK yıllık raporu, ikinci bir aşama olarak varlık yönetim şirketlerinin kurulmasını “sektördeki donuk varlıklara akışkanlık kazandırması ve özel sermayeli bankaların sermaye yapılarının güçlendirilmesi” adına önermektedir. İlgili raporda sorunlu borçların tahsilatı konusunda Kore Devlet Varlık Yönetim Şirketi (Kamco) ile bilgi ve deneyimlerin paylaşılması noktasında geniş bir iş birliği anlaşması imzalandığı, Malezya Devlet Varlık Yönetim Şirketi (Danaharta) tarafından ise İstanbul’da benzer amaçlarla bir seminerin düzenlendiği kaydedilmektedir. Yine bu raporda, borç tahsili konusunda uzmanlaşmış varlık yönetim şirketlerinin kurulması için gerekli hukuki ve teknik altyapının hazırlanması önerilmekte, bu şirketlerin en geç Eylül 2002’de faaliyete geçirilmesinin hedeflendiği belirtilmektedir.

Holdingler ve kamu bankalarının kesişiminde: özel varlık yönetim şirketlerinin sahneye çıkışı

BDDK’nin, özel varlık yönetim şirketlerinin kurulmasına dair çabaları, gerçekten de hedeflendiği gibi 2002’de karşılık bulmuştur. Varlık yönetim şirketlerinin kurulabilmesine yönelik bir yasa çıkarılmış, düzenleyici kurul olarak BDDK yetkilendirilmiş ve bu şirketlerin kapsamı bankaların ve TMSF’nin tahsili gecikmiş alacaklarının satın alınabilmesiyle sınırlandırılmıştır. Devletin finansal alana doğru kapasite geliştirmesi yalnızca kurumsal düzeyde işlememiş; küresel finansal piyasalara entegrasyonu temel alan mekanizmaların oluşturulması kadar bunların canlandırılması da devlet aygıtının doğrudan kullanımıyla gerçekleşebilmiştir. Bunun somut bir örneği, faaliyet izni verilen ilk özel varlık yönetim şirketi olan Bebek Varlık Yönetim Şirketi’ne TMSF tarafından 2004 yılında yapılan 222,8 milyon dolar değerindeki büyük portföy satışıdır.[20] Bu satış, sorunlu borç ticareti piyasasının can suyu olarak düşünülebilir.

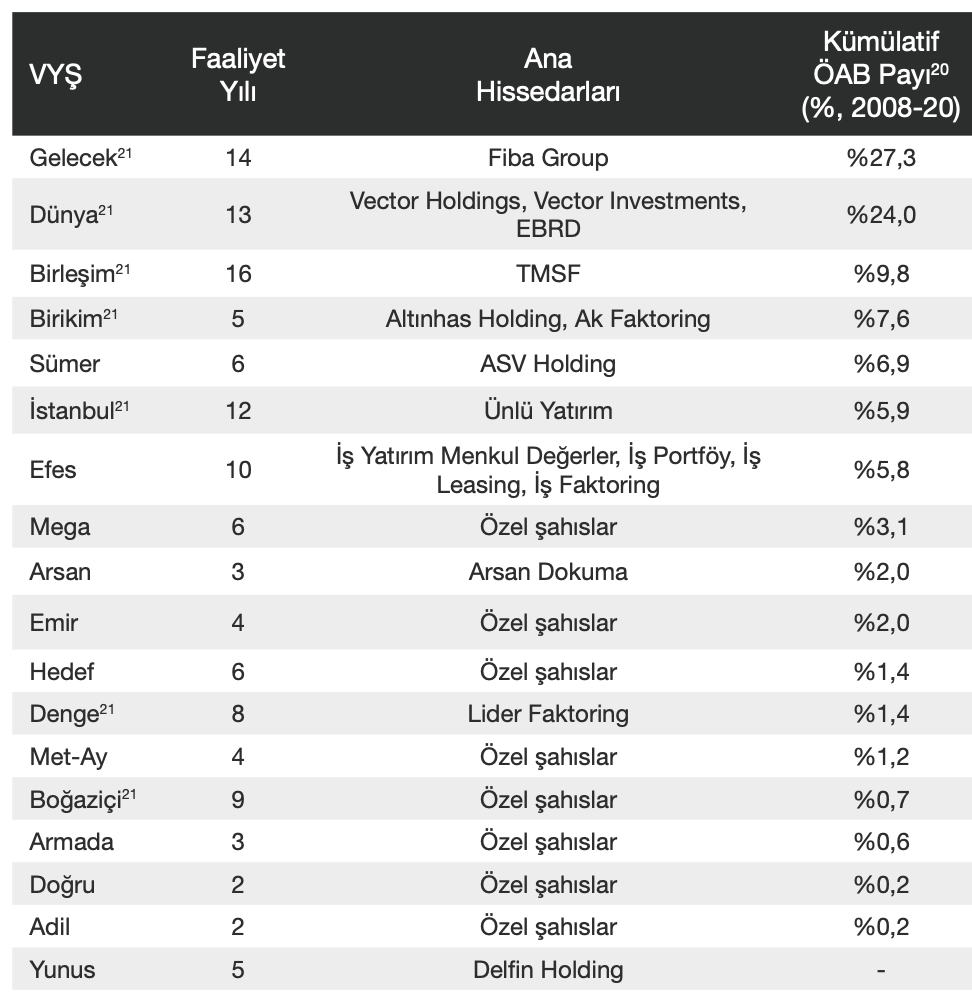

İlgili piyasanın yaratılmasından bugüne özel varlık yönetim şirketlerinin sayısının artışında belli bir istikrardan söz edilebilirse de; son derece kârlı bir faaliyet alanı olan sorunlu borç piyasasının, bu yazının kaleme alındığı tarih itibariyle, yalnızca 28 şirketten mürekkep oluşu ilginç bir veridir.

Sorunlu borç piyasasında aslan payını büyük ölçüde iki şirketin aldığı görülmektedir. Sektörel dağılımın ortaya koyduğu tekelleşmeci eğilim, bu mütevazi sayının ortaya çıkış sebeplerinden biri olarak gösterilebilir. Ne var ki, bu kompozisyonun yalnızca göreli rekabet gücü üzerinden okunması, sektörün siyasal iktisadi yapısının anlaşılması adına hatalı değilse de yetersiz bir açıklama düzeyi olacaktır; zira bu durum, sektördeki siyasi, iktisadi ve yapısal dinamiklerin gözden kaçmasına yol açabilir. Özellikle finansal risk yönetimi mantığı ve devlet-sermaye ilişkilerinin Türkiye’de finansallaşma süreci içerisindeki dönüşümü, sektördeki hâkimiyetin arkasındaki temel unsurlar olarak görülmektedir. Daha açık ifade edersek, piyasada belirgin bir holding hâkimiyeti bulunmakta ve bu manzara; finansal risk yönetimi mantığı ile Türkiye’de devlet-sermaye ilişkilerinin finansallaşma sürecindeki özgün dönüşümünü raptedebilmemize imkân vermektedir.

Finans sektörünü ve sınai sektörü birbirlerinden yalıtık olarak iki farklı birikim alanı olarak ele alan ve büyük ölçüde Hilferding’in finans sermayesine dönük analizlerinden türetilen açıklama çerçevelerini boşa düşürecek şekilde, Türkiye’de büyük burjuvazi finansal serbestleşme süreciyle birlikte sanayi ve ticaretteki güçlerini bankacılık alanına taşımış, sanayi sermayesi ile finans sermayenin iç içe geçtiği güçlü bir holding yapısı ortaya çıkarmıştır. Holdingler farklı faaliyet alanları arasında geçiş yapma esnekliğine sahip olduğundan,[21] finansal serbestleşme sürecini mümkün kılan neoliberal düzenleme biçiminin makroekonomik politika önceliklerinden neşet eden birikim krizi risklerine karşı koyabilecek bir kurumsal kapasite inşa edebilmişlerdir.[22]

Öyleyse, holdinglerin sorunlu borç ticaretine dönük ilgisini, finansla bütünleşmiş reel üretimden türeyen risklerin idaresine yönelik yeni ve son derece kârlı bir dağıtım alanının keşfedilmesi olarak anlamlandırabiliriz. Sektörel yapıda, üç kamu bankası ve TMSF’nin ortaklığıyla kurulan Birleşim Varlık Yönetim Şirketi’nin de anlamlı bir yer işgal ediyor olması, holdinglerin elinde büyüyen risklerin geniş emekçi kesimlere doğru mobilize edilmesi operasyonunda devlet aygıtının sınıf temelli başat rolünün altını bir kez daha çizmesi bakımından kayda değerdir.

Borçlunun boynundaki ‘altın ilmik’: hanehalkı borçluluğu ve varlık yönetim şirketleri

Finansal serbestleşme süreci, daha önce finans piyasaları ile kurduğu bağları oldukça sınırlı olan emekçi sınıfların da finansal olarak içerilmesinin önündeki bariyerleri kaldıracak biçimde ilerledi. Ücret seviyelerinin gerilediği, temel ihtiyaçların metalaştığı, güvencesizliğin yeni emek rejiminde norm haline geldiği bir konjonktürde bunun emekçiler adına doğrudan bir sonucu, borcun temel geçim stratejileri açısından giderek daha fazla merkezî bir yer işgal etmesi oldu. Borç çevirmek rutin bir yaşam pratiği haline gelirken; bu çevrimin tıkandığı anlarda tefeciye gitmek, karta takla attırmak gibi ‘riskli’ mekanizmalar artık bu rutinin hiç de arızi olmayan unsurlarına dönüştü.

Susanne Soederberg, devletlerin küresel finans piyasalarıyla girdiği borç ilişkilerine mündemiç yapısal tahakküm mekanizmalarının altını çizmek için ‘altın ilmik’ metaforuna başvurur.[23] İma ettiği şey, devlet borcu krizlerinin küresel finansın disiplin ve pazarlık gücünü katmerleyerek devletleri uluslararası kredi mekanizmalarına tabi kılacak eşitsiz güç ilişkilerini yeniden üretmesi; ama bir yandan da devletleri daima bu kredi oyununun sınırlarında tutabilecek borç yapılandırma süreçlerinin bir yeniden içerilme mekanizması olarak sürekli gündemde olması gerekliliğidir. Sadeleştirirsek, borç ‘ilmiği’ devletlerin boynunu sıkıca kavramalı fakat nefes aldıklarından da emin olunmalıdır.

Hanehalkı borçluluğu ve varlık yönetim şirketleri arasındaki ilişkinin benzer bir temayı içerdiğini söylemek mümkündür. Banka ve borçlu arasında bir pat konumunda kalan borç ilişkisi, varlık yönetim şirketleri aracılığıyla yeniden dizayn edilerek borcun disiplin işlevi bileylenirken, bir yandan da borç yapılandırılması yoluyla (hatta bazen borçlunun hayrına olacak biçimde) borçlular ordusu finansal sisteme yeniden ve yeniden içerilir.[24] Bu yeniden içerme stratejilerinin, biçimleri ve araçlarına kabaca önceki başlarda değinilen toplumsallaştırma süreçlerinin aksine, pürüzsüz ve sessizce gerçekleştiği söylenemez. İnternet üzerindeki muhtelif şikayet platformunda yapılacak basit bir arama; borç ilişkisinin banka dışına çıkarılmasının, borçluluk meselesine dönük bir dizi yeni toplumsal itirazın da yoğunlaşmasının önünü açtığını göstermektedir. “Tacize varan telefonlar”, “akrabaların aranması”, “fahiş ve keyfi faiz uygulamaları” varlık yönetim şirketleri dolayımıyla finansal sermayenin borçlulara dönük yeni tahakküm mekanizmaları geliştirdiğini ortaya koymaktadır. Sektör temsilcilerinin, bu zorlamaların meşrulaştırılmasına yönelik depolitize edilmiş bir finans söylemini istikrarlı bir biçimde tekrarladığı görülmektedir. Sektörün en büyük şirketinin patronu, verdiği bir röportajda “1.2 milyon kişiyi finansal özgürlüklerine kavuşturduklarını” söylemektedir. Risk ve sorumluluk tanımları tahrip edilmiş bir toplumsal özneye seslenen bu cümleler, kapitalist toplumsal ilişkilere mündemiç özgürlük-esaret diyalektiğinin finans jargonuyla yeniden formüle edilmesinden başka bir şey değildir:

Sermayeye dayalı üretim […] zorunlu biçim olduğu sürece, bireylerin sermayenin saf koşulları çerçevesinde devinmesi, özgürlük olarak görülür; ve bundan da öte, sürekli olarak serbest rekabetin parçalamış olduğu ayakbağları yadedilerek, dogmatik bir şekilde bunun başlı başına bireysel özgürlüğün ta kendisi olduğu ilan edilir […] özgürlüğüne kavuşan bireyler değil, sermayedir.[25]

Son söz yerine: borç(lular) siyaseti ve varlık yönetim şirketleri

Özellikle geçim koşullarının zorlaştığı son birkaç yılda takipteki bireysel borçlarda gerçekleşen yığılma; varlık yönetim şirketlerini, meşruiyeti giderek daha fazla sorgulanan biçimde emekçiler nezdinde popülerleştirmiştir. Hiç şüphe yok ki, bu sessiz homurdanmaların esasen bir yüzü finansallaşmış kapitalizmdeki borçluluk ilişkilerinin sınıfsal doğasına dönüktür; zira bu şirketlere yöneltilen suçlamalar, söz gelimi bir bankanın borç verme/tahsil etme pratiklerinden anlamlı bir biçimde ayrışmamaktadır. Ne var ki söz konusu bankalar olduğunda bu mütevazi itirazların nüvesine dahi rastlayamıyor oluşumuz; onun, kuruluşu yüzyıllara ve büyük sınıfsal bedellere mal olan finans sermayenin en kurumsallaşmış biçimini temsil ediyor olmasından ileri gelmektedir. Türkiye’de varlık yönetim şirketlerinin böylesi bir kurumsallıktan (şimdilik) hayli uzak oluşu; finans sermayenin şiddetli tahakkümünü dillendirmeyen, fakat emekçilerin borçluluğa dönük itirazlarını belli ölçüde massedebilecek popülist söylemlerin üretilmesi açısından bu şirketleri oldukça konforlu bir potansiyel hedef olarak ön plana çıkarmaktadır.

2023 Cumhurbaşkanlığı seçimlerinde Kemal Kılıçdaroğlu’nun bir dizi video üzerinden yaptığı propaganda çalışması hatırlanacaktır. Bunların biri, özel olarak varlık yönetim şirketlerini hedef almaktaydı. Kılıçdaroğlu bu şirketleri açıkça tefeci ve mafya olmakla itham etmiş, bu şirketlerle bir ‘hesabı’ olduğunu söylemiş, kendi iktidarında bunları kapatacağını vaat etmiş ve kitlelere “ödemeyin” çağrısı yapmıştı.

Kılıçdaroğlu’nun çağrısını makul bularak bunun gereğini yapan bir borçlu olduğunu düşünmemiz için ortada gerçekçi hiçbir sebep bulunmamaktadır. Zira bir borçlular siyaseti tahayyül etmek her şeyden önce, bir bankanın kredi vermesi ile bir tefeciden borç alınması arasındaki farkı, bir banka avukatının icra tehditi ile bir mafyözün haraç tahsil etme metodu arasındaki ayrımı meşru kılan siyasal iktisadi güç ilişkilerinin temelden bir eleştirisini içermek zorundadır. Varlık yönetim şirketlerinde cisimleşen finansın sinsi sömürü mantığı, bu anlamda gerçekten zengin içerikler sunmaktadır. Ne var ki; Kılıçdaroğlu’nun temsil ettiği siyasi çıkarlar, bunların dayandığı sınıfsal kompozisyon ve daha önemlisi bu kompozisyonun bilgisini üreten epistemolojik pozisyon, mevzubahis eleştiri çerçevesiyle ancak bu eleştirinin bir ‘nesnesi’ olarak irtibatlanabilmektedir.

[1] Elizabeth, krizin en yoğun yaşandığı tarihlerde, 5 Kasım 2008’de, London School of Economics’in yeni akademik binasının açılış töreninin onur konuğudur. LSE’li iktisatçılar tarafından mevcut finansal krize ilişkin verilen brifingler esnasında Kraliçe söz alır: “Nasıl oldu da kimse fark etmedi?”

[2] Clarke, S. (1994). Marx’s theory of crisis. Macmillan, s. 13.

[3] McNally, D. (2009). From Financial Crisis to World-Slump: Accumulation, Financialisation, and the Global Slowdown. Historical Materialism, 17(2), s. 71.

[4] Martin, R., Rafferty, M., and Bryan, D. (2008). Financialization, Risk and Labour. Competition & Change, s. 124.

[5] M. de Goede. (2004) Repoliticizing financial risk, Economy and Society, 33:2, s. 200-1.

[6] Wigan, D. (2009). Financialisation and Derivatives: Constructing an Artifice of Indifference. Competition & Change, 157-172.

[7] LiPuma, E. (2017). The Social Life of Financial Derivatives. Duke University Press Books.

[8] Akçay. Ü. ve Güngen A.R. (2014). Finansallaşma, Borç Krizi ve Çöküş. Notabene Yayınları; Soederberg, S. (2014a). Debtfare States and the Poverty Industry Money, Discipline and the Surplus Population. Routledge; Soederberg, S. (2014b). Student Loans, Debtfare and the Commodification of Debt: The Politics of Securitization and the Displacement of Risk. Critical Sociology, 40(5), 689-709.

[9] Martin, R. (2007). An Empire of Indifference: American War and the Financial Logic of Risk Management. Durham and London: Duke University Press, s. 32.

[10] Wang, Y. (2020). Financialization and State Transformations. The Routledge International Handbook of Financialization (pp. 188-199). Routledge.

[11] Marois, T. (2013). The Socialization of Financial Risk in Neoliberal Mexico. Review of Radical Political Economics, 46(3), s. 325.

[12] Ho, S. ve Marois, T. (2019). China’s Asset Management Companies as State Spatial–Temporal Strategy. The China Quarterly, 239, 1-24.

[13] a.g.e., s. 8.

[14] İncelediğim kaynaklar arasında bu duruma istisna oluşturabilecek yalnızca iki çalışmaya rastladığımı belirtmeliyim: Cerruti, C. ve Neyens, R. (2016). Public Asset Management Companies: A Toolkit. World Bank Studies. Qian, Y. (2023). Evaluating the Potential of Asset Management Companies to Relieve Global Debt Distress. GCI Working Paper.

[15] Marois, T. (2019). The Transformation of the State Financial Apparatus in Turkey since 2001. G. L. Yalman, T. Marois, and A. R. Güngen (der.) içerisinde, The Political Economy of Financial Transformation in Turkey (pp. 108-134). London and New York: Routledge.

[16] Yalman, G. L. (2019). The Neoliberal Transformation of State and Market in Turkey: An Overview of Financial Developments from 1980 to 2000. Galip L. Yalman, Thomas Marois and Ali Rıza Güngen (der.) içerisinde, The Political Economy of Financial Transformation in Turkey (pp. 51-77). London and New York: Routledge.

[17] Marois, T. (2019). The Transformation of the State Financial Apparatus in Turkey since 2001. G. L. Yalman, T. Marois, and A. R. Güngen (der.) içerisinde,The Political Economy of Financial Transformation in Turkey (pp. 108-134) içerisinde. London and New York: Routledge, s. 128.

[18] BDDK Yıllık Rapor 2001.

[19] Bir ulusal ekonomide bankaların takipteki alacaklarının %20’yi aşmasını veya alacakların GSYH’deki payının %5’in üzerinde olmasını sistemik bankacılık krizinin işareti olarak ele alan alan bir çalışma: Laeven, L. ve Valencia, F. (2012). Systemic Banking Crises Database: An Update. IMF Working Paper.

[20] Selimler, H. (2006). Türk Bankacılık Sektöründe Sorunlu Kredilerin Varlık Yönetim Şirketlerince Tasfiyesi, Seçilmiş Ülkeler ve Türkiye Uygulaması. Doktora Tezi, İstanbul: Marmara Üniversitesi.

[21] Topal, A. (2019). The State, Crisis, and Transformation of Small and Medium- sized Enterprise Finance in Turkey. In Galip L. Yalman, Thomas Marois and Ali Rıza Güngen (der.) içerisinde,The Political Economy of Financial Transformation in Turkey (pp. 221-242). London and New York: Routledge.

[22] Yalman, G. L. (2019). The Neoliberal Transformation of State and Market in Turkey: An Overview of Financial Developments from 1980 to 2000. Galip L. Yalman, Thomas Marois and Ali Rıza Güngen (der.) içerisinde, The Political Economy of Financial Transformation in Turkey (pp. 51-77). London and New York: Routledge.

[23] Soederberg, S. (2005). The Transnational Debt Architecture and Emerging Markets: The Politics of Paradoxes and Punishment. Third World Quarterly, 26(6), 927–949.

[24] Yayının yapıldığı tarihte Varlık Yönetim Şirketleri Derneği başkanlığını yürüten ve kendisi de bir varlık yönetim şirketi sahibi olan Hilmi Güvenal, katıldığı bir televizyon programında finansal içerilmenin sinsi mantığını kesinlikle benden daha sarih biçimde dillendiriyor: “Banka çok büyük zorluklarla elde ettiği müşterisini batırmak, ondan kurtulmak ister mi? Onu daima yüzdürmek, tekrar hayata çıkarmak ister.”

[25] Marx, K. (1979). Grundrisse: Ekonomi Politiğin Eleştirisi İçin Ön Çalışma. Birikim Yayınları, s. 625.